今回の記事では、2025年4月30日に公表された資本効率向上ファンド(愛称:TOBハンター)の4月期の月次報告書について解説します。

TOBハンターの運用状況等を確認したい方の参考になれば幸いです。

なお、本記事はTOBハンターの購入をオススメする意図はありませんので、投資判断は自己責任にてお願い致します。

TOBハンターの3月期の月次報告書については以下の記事でも紹介しています。

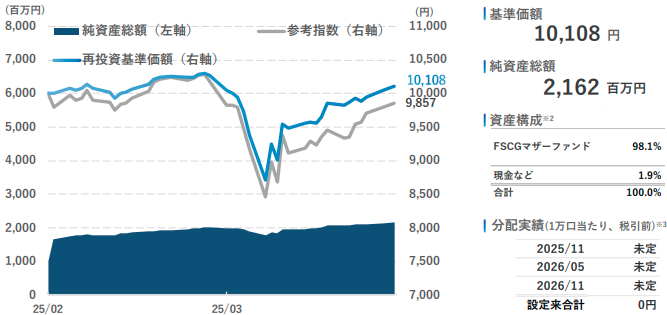

パフォーマンス概要(4月末時点)

TOBハンターは、TOB・MBO・M&A等の資本イベント発生期待の高い銘柄に投資しています。4月期は特定のイベント発生はなかったものの、市場全体が一時的に大きく下落する中でも底堅く推移し、月後半のリバウンドに乗ることで、2ヶ月連続のプラスリターンを達成しました。

- 基準価額:10,108円

- 純資産総額:2,162百万円

- 1ヶ月リターン:+0.58%

- 設定来リターン:+1.08%

- 参考指数(TOPIX):+0.33%(1ヶ月)、-1.43%(設定来)

組入銘柄とポートフォリオ

4月末時点での保有銘柄数は173です。組入上位銘柄は、シグマクシス・ホールディングス、コスモスイニシア、ダイハツディーゼル、住友電設、東映アニメーションなどとなっており、それぞれ約1%の組入比率となっています。

| No. | 銘柄コード | 銘柄名 | 業種 | 上場市場 | 組入比率 |

|---|---|---|---|---|---|

| 1 | 6088 | シグマクシス・ホールディングス | サービス | プライム市場 | 1.05% |

| 2 | 8844 | コスモスイニシア | 不動産 | スタンダード市場 | 1.03% |

| 3 | 6023 | ダイハツディーゼル | 輸送用機器 | スタンダード市場 | 1.03% |

| 4 | 1949 | 住友電設 | 建設 | プライム市場 | 1.02% |

| 5 | 4816 | 東映アニメーション | 情報通信 | スタンダード市場 | 1.01% |

| 6 | 7552 | ハピネット | 卸売 | プライム市場 | 1.01% |

| 7 | 7173 | 東京きらぼしフィナンシャルグループ | 銀行 | プライム市場 | 1.01% |

| 8 | 6368 | オルガノ | 機械 | プライム市場 | 1.01% |

| 9 | 4483 | JMDC | 情報通信 | プライム市場 | 1.00% |

| 10 | 8194 | ライフコーポレーション | 小売 | プライム市場 | 1.00% |

上場市場別のポートフォリオの構成を見ると、プライム市場の銘柄が69.01%と大半を占め、スタンダード市場が26.26%と続きます。

また、時価総額別では、500億円〜2,000億円が約44%を占めており、小型~中型株が中心となっていることが分かります。

運用概況(2025年4月)

1. 全体の市場環境と相対的パフォーマンス

4月の日本株市場は、日経平均株価が+1.2%、TOPIXが+0.3%、東証グロース市場250指数が+3.9%と、全体としては上昇しました。しかし、月上旬は米国のスタグフレーション懸念やトランプ米政権による「相互関税」発表により株価が一時的に大きく下落する局面がありました。その後、相互関税の一時停止発表や米株式の堅調を背景に日本株は反発し、最終的には上昇して月を終えました。

業種別では、値上がりセクターが14、値下がりセクターが19と、値下がりセクターがやや多い結果でした。個別銘柄では、上昇銘柄が812に対し、下落銘柄が865と、わずかに下落銘柄が多い状況でした。セクター別パフォーマンスでは、「その他製品」「建設」「小売」が好調だった一方、「石油・石炭」「鉱業」「銀行」は不調でした。ファクター別では、月の中盤までは小型株が優勢でしたが、終盤にかけて大型株、特に大型グロース株や高PER、高PBR、高ROEといったクオリティ株が明確に優勢となりました。

2. 資本イベントを背景とした個別銘柄での成果

TOBハンターは、「親子上場解消」や「買収可能性の高い銘柄」に着目した投資を行っています。4月は投資銘柄で特段のイベント発生(=TOBなど)はありませんでしたが、ファンドが中心的に組み入れる「特定企業の子会社・関連会社」や「買収可能性の高い銘柄群」は、市場全体が大きく下げる中でも売り圧力が限定的となる可能性が高いと考えており、中身をほとんど変えずに持ちこたえることができました。結果として、後半のリバウンドの波に乗ることができ、絶対値で2ヶ月連続のプラスリターンを確保しています。

今後の見通しと戦略

1. 世界経済に対するリスク認識

TOBハンターでは、今後の世界経済に対して慎重な見方を続けています。特に、以下の「反動」がほぼ同時発生的に起きるリスクに注意を促しています。

- トランプ大統領就任による駆け込み需要の反動

- トランプ関税導入前の駆け込み需要の反動

- 生成AI期待の反動と、生成AI構築に係る高コストからの反動

- コロナ後のリベンジ消費の反動

- 脱炭素投資の反動(トランプ大統領就任による逆回転)

これらの反動が重なれば、世界経済の下支えがなくなり、関税のマイナス効果も加わることで、注意が必要な状況が続く可能性を示唆しています。

2. 日本市場に対する期待

一方で、トランプ政権の政策運営が金融市場に沿った形で行われる期待があることから、「日本企業のEPS(一株当たり純利益)5-10%成長が続き、年末にかけて日経平均株価42,000円から45,000円」というメインシナリオは維持可能だと考えています。

3. 今後の株価見通しと対応

ドル円を140円から145円、日経平均株価を35,000円から37,500円のレンジで推移する振れ幅の大きい展開を予想していますが、年後半に期待をつなぐ流れの一環として弱い値動きになる可能性も念頭に置いています。

このような前提のもと、TOBハンターでは以下の戦略を実行していくとしています。

- 現在のポートフォリオを軸に、常に最適なポートフォリオを追求。

- 東証のPBR1倍割れ企業への改善要請が、親子上場の抜本的解消やROE改善を促進すると見ており、これらの動きは間接的にファンドにポジティブな影響をもたらすと評価。

- 「純粋な親子上場の形式」の解消案件が減少する可能性はありつつも、持分法適用会社を有する企業やその他の出資企業によるTOB案件、敵対的買収、戦略的提携、非上場化、中小型株の大手企業傘下入り等の「親子上場解消以外の形」での買収・被買収が増加すると予想。

- 特に、東証の要求や規制を嫌気する形で、MBO(経営陣による買収)が増加する可能性を強く感じており、投資対象を広くすることでイベントヒットの可能性を高めていく方針。

MBO(経営陣による買収)増加の可能性について

TOBハンターは東証に対して批判しており、上場企業の経営者が東証から離れたいと考えれば、今後は一般的なTOB(株式公開買い付け)に加えてMBOが増加する可能性が高いと見ているようですね。

以下の通り原文を引用します。面白いのでぜひ読んでみてください。

東京証券取引所は、資本コストを意識した経営を上場企業に促したり、東証グロース市場で時価総額100億円という上場基準を設定するなど、様々な市場改革を行っています。

これらにより、企業が増配や自社株買いを積極化させて、企業価値向上に資する形になっていくことは否定しようがない事実であると考えられます。

しかし、そもそも、時価総額が伸び悩む企業群の上場を積極的に手助けし、日本の株式市場に小型「不良株」を増殖させてきた張本人は東証にほかならず、このような、「行きはよいよい、帰りは怖い」というスタンスは、マッチポンプとの批判を免れないと思います。

また、自社株買いを積極化するのは良いのですが、毎年、定期的に自社株買いを行っている企業が、果たして上場を続ける意味があるのでしょうか?上場の最大の意義は、成長資金の市場からの調達であると目される中で、自社株買いの恒常化は、上場自体の当否を当該企業に投げかけることになると思います。うるさくて、貪欲で、経営の理解が浅い投資家の干渉を受けるリスクを抱え、常に適時開示の形で、競合企業に対しても易々と情報開示を行うことも、長期的に見たら大きなリスクになりえます。そのような中においては、正常な思考能力を有する企業経営者なら、非上場化を考えても不思議ではありません。最近の東証の姿勢は、市場改革という概念を超えて、「大きなお世話」的な領域に入っており、私が経営者なら、全力でこんな市場と決別すべく非上場化を進めるでしょう。

TOBハンター 4月期 月次報告書より

そう考えると、今後は、一般的TOBに加えて、MBOが増えてくるように思います。そして、それは、当ファンドにとって大きなチャンスとなりえます。

まとめ

今回の記事では、2025年4月30日に発表されたTOBハンターの4月期の月次報告書について解説しました。

2025年4月期のTOBハンターは、市場が一時的に不安定な動きを見せる中でもプラスリターンを確保し、ファンドの投資戦略の有効性を示しました。今後の世界経済に対するリスク認識は継続しつつも、日本市場の構造改革や資本政策の改善を背景に、引き続きTOBやMBOに関する銘柄の選定と見直しを継続していく方針です。

個人的には、市場の大きなテーマである「親子上場解消の可能性上昇」が当ファンドにとって強い追い風であると感じています。また、今後はMBO案件が増加するとの見解も、新たな投資機会として注目すべき点でしょう。

私自身はTOBハンターを購入していませんが、上位組み入れ銘柄を参考に、割安性や配当利回り等を考慮した上で、一部の個別銘柄を購入してみるのも悪くないかなと考えているところです。

TOBハンターによる投資戦略については以下の記事でも紹介しています。

なお、TOBハンターについて興味のある方は、以下の公式サイトでも確認してみてください(リンク):

コメント