今回の記事では、2025年5月時点で、分配金利回りが驚異の8%超となっているジャパン・インフラファンド投資法人(JIF)(9287)の分配金利回りの推移を確認し、今後の個人的な投資判断について書いていきたいと思います。

私は配当金で年80万円の実績があり、その一部にJIFへの投資も含まれていますので、インフラファンドへの投資を検討されている方は参考になるかと思います。

なお、インフラ投資法人の仕組みやJIFの事業概要等については割愛しますので、興味のある方は別途調べてみてください。

結論:現状ハイリスク、投資する場合も少額で

いきなり結論ですが、現状かなりハイリスクな状況ですので、投資する場合、資産額の一部(多くても10%以下)にとどめた方が良いかと考えます。

理由については後述します。

投資口価格と分配金利回りの推移

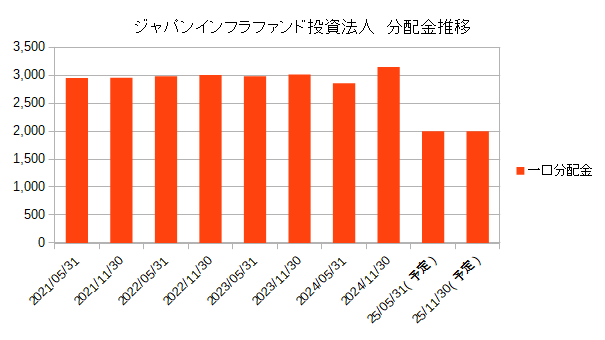

分配金の推移(2021年~2025年)

次のグラフは、2021年以降の分配金の推移です。

2025年から大幅な減配が発表されています。

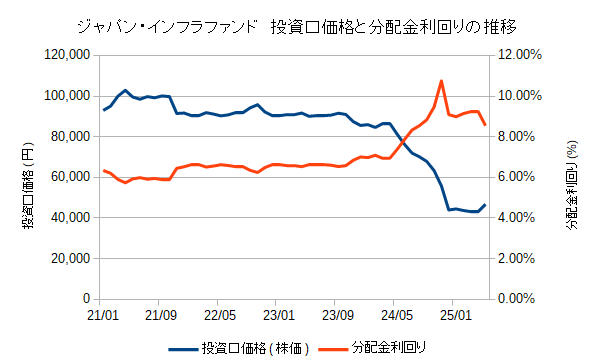

投資口価格と分配金利回りの推移(2021年~2025年)

次のグラフは、2021年以降の投資口価格(株価)及び分配金利回りの推移です。

分配金利回りは最近大幅に上昇していますが、それ以上に投資口価格は大きく下げています。前述の通り2025年から大幅な減配が発表されており、注意が必要です。

※投資口価格は、月足の終値を使用してグラフ化しています

なぜ投資口価格(株価)が下がり続けているか

上記のグラフの通り、長期的に投資口価格が下がり続けています。

はっきりとした理由は分かっていませんが、2025年3月に、東京証券取引所・今後のインフラファンド市場の在り方研究会から言及されていましたので、引用します。

※以下は、JIF個別の評価ではなく、あくまでインフラファンド全体の話です。

今後のインフラファンド市場の在り方研究会報告書 ※リンク

―上場インフラファンドが社会において求められる役割を果たすためにーhttps://www.jpx.co.jp/equities/products/infrastructure/study-group/um3qrc0000014dqx-att/um3qrc0000014dt2.pdf

金利上昇(インフレ基調)による利回り商品の相対的魅力の低下

- 上場インフラファンドは、J-REITと同様に高配当利回りを特徴とする。

- しかし、インフレやそれに伴う金利上昇により国債利回りが上昇しており、「低リスク資産である国債」と比較しての相対的な魅力が低下している。

- このため、投資資金がインフラファンドから株式や国債へ流出し、投資口価格が下落していると考えられる。

※データによれば、2021年末を100とした場合、2024年末時点でTOPIXは139.8、J-REIT指数は80.0、インフラファンド指数は57.1と、インフラファンドの下落が際立っている。

税制・制度上の不安定性

- インフラファンドには以下のような税制面・制度面での制約や不確実性が存在する。

- 二重課税回避の適用期間が20年間に限定。

- 税制優遇の適用を受けるためのファンド組成期限が3年の時限措置。

- これにより、スキームの永続性に対する疑念が生じ、特に機関投資家が買いを控える要因になっている。

投資対象の限定(再エネ中心)と成長性の乏しさ

- 現在の制度では、再生可能エネルギー発電設備にしか実質的に投資できないため、インフラファンドのアセットの多様性が低い。

- 一方で、海外では空港・道路・水道などにも投資できる市場が整備されており、日本市場は成長性や柔軟性に欠ける印象を与えている。

機関投資家の参加率が低く、流動性が低い

- 現状では個人投資家が大半であり、J-REITと比較しても機関投資家の参加率が著しく低い。

- 市場の流動性が低いため、大口投資家の参入が進まず、価格形成が歪みやすくなっている。

新規上場の停滞と市場全体の成長停滞感

- 2020年以降、新規上場が実質止まっており、市場全体の停滞感が強い。

- 投資家にとって「将来的な成長が期待しにくい市場」と映るため、投資魅力が薄れ、資金流出が価格下落に直結している。

ハイリスクでも私が投資する理由

上記のように、インフラ投資法人に対しては様々なリスクが指摘されているわけですが、私個人としては損切りせず、むしろ買い増ししています(全投資商品の10%以下というルールの中で)。

その理由は以下の通りです。

分配金利回りが非常に高い

現状、他の個別株を見渡してみても、配当利回りを8%を超える銘柄はほとんどありません。

将来的に減配するリスクがあるとしても、しばらくは現状維持できるであろうとの判断から、投資を継続しています。

また、私はもともと逆張り投資が得意でこれまでやってきたということもあり、現状の投資口価格は下げ過ぎているとも感じています。

ネット上の情報などを見てみると、かなり「総悲観」に近い状態に感じられ、今後もしポジティブニュースがあった場合には反騰しやすいのではないかと考えています。

投資主(株主)に還元する姿勢がある

JIFの決算資料やIR資料を見ると、何とか投資主に報いようとするために積極的に対応していることが伺えます。

今後、金利の動向が重要な要素となっているわけですが、当然インフラファンド側もそれは認識しており、「金利のある世界における新たなキャッシュフローの考え方」が提示されています。

そもそも、各インフラファンドが分配金施策を見直している背景には、余剰資金の使い道を成長のために活用できないか見直していることが背景にあります。

JIFのIR情報は、以下のリンクから確認できます。

https://ji-fund.com/ja/ir/?cate=all&year=2025

TOB(株式公開買付)の可能性がある

2022年に、タカラレーベン・インフラ投資法人がTOBされました。TOB公表前日の終値に10.34%のプレミアムが上乗せされており、保有していた私も少しではありますが利益を得ることができました。

今後、JIFがTOBとなる可能性もあると思います。

TOBを仕掛ける側も、投資口価格が低迷している方が買付しやすいと考えられます。

まとめ

ジャパン・インフラファンド投資法人(JIF)は高い利回りが魅力ですが、制度面や市場構造に起因するリスクが大きく、短期的な値下がりや減配リスクを十分に理解した上で投資すべき銘柄といえます。

投資するとしても、ポートフォリオの一部として組み込む程度に検討することをお勧めします。

リスク・不安材料

- 分配金の減少と価格下落:2025年から大幅な減配が発表され、投資口価格も大きく下落。

- 構造的な市場不安要素:

- 金利上昇で魅力低下(国債などとの比較で不利)

- 税制優遇が時限措置に過ぎず、制度の不安定性

- 機関投資家の参加率が低く、流動性に乏しい

個人的な投資見解

- ハイリスクであるため、投資するなら少額(資産の10%以下)にとどめるべき。

- 分配金利回りが非常に高い(8%超):減配後も利回り水準は高く、他の高配当株と比べても投資検討の余地あり

- 投資主還元の姿勢がある:IR資料では金利上昇への対応等や分配金維持への姿勢が見られる。

- TOBの可能性も視野:低迷する投資口価格がTOBを誘発する可能性あり。

JIFの事業詳細についてはここでは割愛しますので、投資を検討されている方は事前に良く調査なさってください。

コメント