前回のジャパン・インフラファンド投資法人(JIF)に引き続き、2025年5月時点で分配金利回りが驚異の8%超となっているエネクス・インフラ投資法人(9286)の分配金利回りの推移を確認し、今後の個人的な投資判断について書いていきたいと思います。

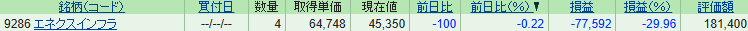

私は配当金で年80万円の実績があり、その一部にエネクス・インフラ投資法人への投資も含まれていますので、インフラファンドへの投資を検討されている方は参考になるかと思います。

なお、インフラ投資法人の仕組みやエネクス・インフラ投資法人の事業概要等については割愛しますので、興味のある方は別途調べてみてください。

結論:現状ハイリスク、投資する場合も少額で

JIFと同じ結論となりますが、現状かなりハイリスクな状況ですので、投資する場合、資産額の一部(多くても10%以下)にとどめた方が良いかと考えます。

理由については後述します。

投資口価格と分配金利回りの推移

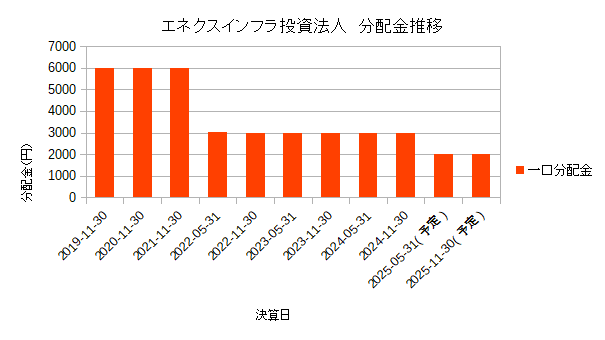

分配金の推移(2019年~2025年)

次のグラフは、2019年以降の分配金の推移です。

2025年から大幅な減配が発表されています。

※2021年までは年1回の決算でしたので、分配金は現在の半期換算にすると実質半分となります

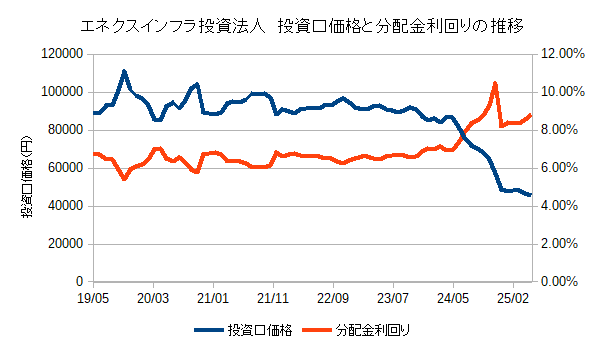

投資口価格と分配金利回りの推移(2019年~2025年)

次のグラフは、2019年以降の投資口価格(株価)及び分配金利回りの推移です。

分配金利回りは最近大幅に上昇していますが、それ以上に投資口価格は大きく下げています。前述の通り2025年から大幅な減配が発表されており、注意が必要です。

※2021年までは年1回の決算でしたので、グラフ上の分配金は半額にして表示しております

※投資口価格は、月足の終値を使用してグラフ化しています

なぜ投資口価格(株価)が下がり続けているか

エネクス・インフラ投資法人に限らず、インフラファンド全体の話となります。

◆参考リンク:今後のインフラファンド市場の在り方研究会報告書

―上場インフラファンドが社会において求められる役割を果たすためにーhttps://www.jpx.co.jp/equities/products/infrastructure/study-group/um3qrc0000014dqx-att/um3qrc0000014dt2.pdf

- 金利上昇による相対的魅力の低下(インフレ下では他の資産が優位)

- 税制・制度上の不確実性(政策変更リスク)

- 再エネ中心で成長余地が限定的

- 機関投資家が少なく流動性が低い

- 新規上場の停滞による市場全体の縮小懸念

詳細については、以下のジャパン・インフラファンド投資法人の記事で解説していますので、ご参照ください。

エネクス・インフラ投資法人とジャパン・インフラファンド投資法人の比較

エネクス・インフラ投資法人とジャパン・インフラファンド投資法人の特徴を比較し、それぞれに投資するメリット・デメリットを考えてみます。

両者を比較した結果は以下の通りですが、投資判断に際するメリット・デメリットに大きな差はないというのが個人的な見解です。

地域分散という意味ではJIFがやや有利ですが、資産規模の観点からはエネクスに軍配といったところでしょうか。

2025年6月現在では投資口価格も分配金利回りもほとんど差がないため、スポンサーの好みや発電所の地域性で判断して良いと考えます。

両者の特徴の比較表

| 項目 | エネクス・インフラ | ジャパン・インフラファンド |

|---|---|---|

| 主なスポンサー | 伊藤忠エネクス(伊藤忠グループ) | 丸紅 |

| 太陽光発電の地域 | 関東地方で約47%、中部地方で約40%と偏重 | 東北電力管内で約38%だが、その他地域は比較的分散されている |

| リスク | FIT制度終了後の出口戦略が鍵 | FIT制度終了後の出口戦略が鍵 |

両者の投資メリット・デメリット比較表

| 分類 | エネクス・インフラ | ジャパン・インフラファンド |

|---|---|---|

| 利回り | 約8.82%(2025年6月時点) | 約8.95%(2025年6月時点) |

| 分配金 | 減少傾向 | 減少傾向 |

| 地域分散 | 関東エリアと中部エリアに集中 | 東北エリアが4割弱、その他は分散 |

| スポンサー | 伊藤忠エネクス | 丸紅 |

| 資産規模 | 約1,000億円(2024年時点) | 約710億円台(2024年時点) |

| 投資口価格(株価) | 下落基調で、両者に大きな傾向の差はない | |

まとめ

エネクス・インフラ投資法人はJIFと同じく高い利回りが魅力ですが、制度面や市場構造に起因するリスクが大きく、短期的な値下がりや減配リスクを十分に理解した上で投資すべき銘柄といえます。

投資するとしても、ポートフォリオの一部として組み込む程度に検討することをお勧めします。

インフラ投資法人に対しては様々なリスクが指摘されているわけですが、私個人としては損切りせず、むしろ買い増ししています(全投資商品の10%以下というルールの中で)。

ハイリスクでも私が投資する理由について、前述のJIFの記事にて解説していますので、ご参照ください。

エネクスインフラ投資法人の事業詳細についてはここでは割愛しますので、投資を検討されている方は事前に良く調査なさってください。

公式サイトにてIR情報を確認することができます。

◆エネクス・インフラ投資法人IRリンク

コメント